پناهگاه امن سرمایه گذاری در اقتصاد ایران

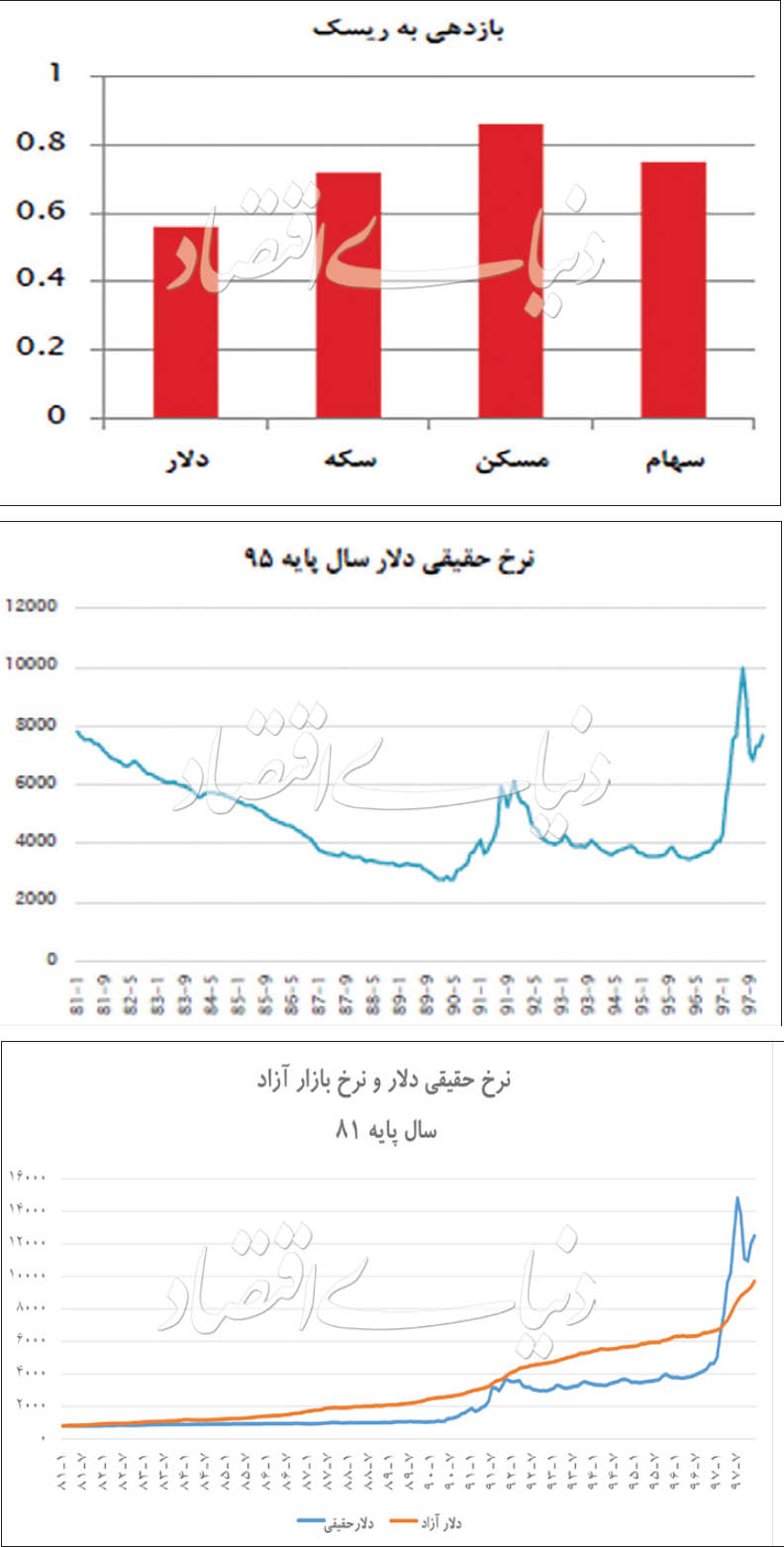

به گزارش راهبرد معاصر ، واکاوی دادههای اقتصاد ایران نشان میدهد در بازههای بلندمدت با لحاظ ریسک و بازدهی، بازار سهام بهترین ماوا و بازارهای طلا و ارز پرخطرترین ماوا برای سرمایهگذاران بودهاند. ریسک بالا در کنار بازدهی پایین نرخ ارز، عمدتا بهدلیل اصرار سیاستگذار به مدیریت فعالانه این بازار در دهههای گذشته بوده است. «دنیایاقتصاد» در این گزارش با لحاظ فروض محتمل، ۳ سناریوی مختلف برای آینده دلار را نیز بررسی و نقش سیاستگذار در مهار زوایای مختلف بازارها را تبیین کرده است.

بازار ارز در ماههای اخیر در سمت تقاضا مورد هجوم متقاضیان معاملاتی و سوداگری قرار گرفته و در سمت عرضه نیز در معرض محدودیتهای تجاری-مالی قرار گرفته است. این فشارهای ۳ جانبه باعث شده تا نرخ بازار آزاد از نرخ حقیقی دلار فاصله بگیرد و آینده بازار در اذهان عمومی مبهوت بماند. سوال قابل طرح این است که آیا اصولا جریان سیاستگذاری میتواند از فشار بازار بکاهد، یا نه مسیر التهاب بازار بهطور کامل خارج از اراده سیاستگذار است؟ بررسیها نشان میدهد اگرچه در کوتاهمدت سیاستگذار انعطاف کافی برای تغییر تقاضای معاملاتی و عرضه ارز را ندارد، اما جریان تقاضای سوداگرانه حتی در کوتاهمدت نیز قابل مدیریت است. در صورتی که سیاستگذار از طریق مهار نقدینگی، جلوی رشد شاخص قیمت را گرفته و انتظارات قابلکنترل را تا حدی مدیریت کند، حتی اگر بخشی از ریسکهای سیاسی ادامه یابند، میتواند حجم تقاضای غیرمعاملاتی ارز را کاهش دهد؛ به عبارت دیگر، مهار نرخ حقیقی ارز با استفاده از سیاستهای ایجابی، میتواند لنگری برای مدیریت میانمدت و بلندمدت بازار ارز باشد.

ارز بازار محوری

بررسی دادههای بلندمدت نشان میدهد نرخ رشد سالانه نرخها در بازارهای مختلف نوسان قابلتوجهی داشته است. در بازه زمانی از ۱۳۷۰ تا ۱۳۹۷ بازار بورس با متوسط رشد سالانه ۲۹ درصد بیشترین رشد قیمت را تجربه کرده است. بعد از بورس، بازار سکه بیشترین رشد قیمت سالانه را داشته است. در بازه ۲۷ ساله مذکور متوسط رشد سالانه سکه نزدیک به بورس و معادل ۲۶ درصد بوده است. بعد از بازار سکه، بازار مسکن با رشد متوسط سالانه ۲۵ درصد در جایگاه سوم قرار داشته است. دلار در رتبهبندی متوسط رشد سالانه در جایگاه چهارم قرار داشته و نسبت به ۳ بازار دیگر کمترین رشد متوسط سالانه را تجربه کرده است؛ در بازه زمانی از ۱۳۷۰ به بعد نرخ متوسط رشد دلار حدودا ۲۰ درصد بوده است که با بازار بورس حدود ۹ درصد تفاوت داشته است. البته علاوه بر رشد شاخص قیمت، میزان نوسانات یا همان ریسک تغییرات قیمت در بازارهای مختلف، محور تحلیل بازارها و همینطور مبنای سیاستگذاری قرار میگیرد. بنابراین لازم است همزمان با تحلیل و بررسی متغیر نرخ رشد شاخص قیمت نوسانات قیمت نیز لحاظ شود. در صورتی که متغیر نوسانات به رشد شاخص قیمت نیز اضافه شود بازار مسکن به دلیل ثبات بیشتر در رتبه اول، پس از آن بازار سهام، سکه و دلار قرار دارند.

البته بررسی روند بلندمدت بازار مسکن نشان میدهد که این بازار عمدتا تابع شرایط دورهای بوده و در حال حاضر به سقف قیمتی خود نزدیک شده است. این در حالی است که بازار سهام هنوز خود را با روند تورمی اخیر تعدیل نکرده است.

بنابراین بازار ارز به لحاظ ترکیبی از رشد و نوسان، کمترین رشد متوسط سالانه را داشته است. این روند نشان میدهد دلار بهعنوان یک متغیر محوری در اقتصاد، مورد هدف سیاستگذار بوده و همواره رشد کمتری را نسبت به سایر بازارها تجربه کرده است. این ادعا با بررسی روند نرخ حقیقی دلار در دهههای اخیر نیز قابل مشاهده است. نرخ حقیقی دلار از سال ۱۳۸۰ تاکنون همواره دو الگوی رفتاری تکراری داشته است. در برهههای ثبات اقتصاد که سیاستگذار نرخ دلار را سرکوب کرده نرخ حقیقی دلار همواره کاهشی بوده است و در دورههای التهاب و نوسان که آرامش بازار از اراده سیاستگذار خارج شده، نرخ حقیقی دلار جهش مقطعی را تجربه کرده است. این الگوی تکراری «کاهشی-جهشی» همواره در دهههای اخیر تکرار شده است. بهعنوان مثال از سال ۱۳۸۱ تا سال گذشته این الگو در دو قاب بهصورت مشابه اتفاق افتاده است. در قاب اول، از سال ۱۳۸۱ تا ابتدای سال ۱۳۹۰ نرخ حقیقی دلار همواره روند کاهشی داشته اما از ابتدای سال ۱۳۹۰ تا پایان سال ۱۳۹۱ نرخ حقیقی دلار در معرض جهش قرار گرفت. این جهش بهحدی بود که جریان کاهشی فاز اول را جبران کرد و به مقدار دلار حقیقی در ۱۰ سال قبل از این دوره جهشی برگشت. مهمترین دلیل این رفتار، الگوی متفاوت حرکت شاخص قیمت و شاخص دلار است. در این بازههای زمانی شاخص قیمت با سرعت ملایم در حال افزایش بوده اما شاخص دلار تقریبا سکون داشته است. اما در فاز جهشی شاخص ارز به حدی جهش یافته که جریان فاز سرکوب را جبران کرده است. در قاب دوم که از ابتدای سال ۱۳۹۲ تاکنون ادامه داشته نیز این روند مشاهده شده است. از این سال تا اواسط سال ۹۶، شاخص قیمت با سرعت ملایم حرکت کرد اما سرکوب نرخ ارز باعث شد تا نرخ حقیقی ارز روند کاهشی بگیرد. اما این جریان سرکوب تا نیمه دوم ۹۶ ادامه یافت و نرخ ارز در این برهه در فاز جهشی قرار گرفت. این جهش به حدی بود که نرخ حقیقی دلار را دوباره به مرز آن در سال ۱۳۸۱ نزدیک کرد. بنابراین میتوان گفت تاکنون، در ساختار اقتصادی ایران، ارز بهعنوان یک بازار کلیدی در معرض سیاستهای فعالانه سیاستگذار قرار میگیرد و در بازههای بلندمدت نسبت به سایر بازارها رشد کمتری را تجربه میکند.

ارز از نقطه نظر اقتصاد کلان

مهمترین متغیرهای ابزار برای بررسی چشمانداز بازار ارز، اتفاقاتی است که در حوزههای حقیقی و اسمی در اقتصاد کلان رخ میدهد. در حوزه حقیقی متغیرهایی مانند رشد اقتصادی و در حوزههای اسمی نیز متغیرهایی مانند تورم و نرخ بهره روی مختصات بازار ارز در آینده اثر میگذارند. بهطور کلی، نرخ رشد اقتصادی مثبت، از جهات مختلفی میتواند بازار ارز را در معرض تغییر قرار دهد. از یکطرف، در صورتی که رشد تولید منجر به رشد کالاها و خدمات صادراتی شود، سمت عرضه بازار ارز تقویت میشود و بازار به سمت آرامش حرکت میکند. از طرف دیگر، رشد اقتصادی مثبت بهعنوان یک علامت انتظاری به بازار ارز سیگنال تعدیل و آرامش میدهد و در مقابل، رشد اقتصادی منفی بهعنوان یک سیگنال انتظاری منفی در بازار ارز تلقی شده و آرامش را در بازار بههم میزند. بازار سپرده بهعنوان بازار رقیب ارز تلقی میشود و هر تغییری در نرخ آن، بهطور همزمان منجر به تغییر در بازار ارز نیز میشود. کاهش نرخ سود در بازار سپرده باعث افزایش تقاضا در بازار ارز و در نتیجه نرخ رشد در این بازار را منتج میشود. شاخص قیمت نیز بهعنوان یک متغیر علت عمل کرده و نرخ را در بازار ارز به حرکت در میآورد. رشد شاخص قیمت، تمایل بازار دلار به روند صعودی را افزایش میدهد. بنابراین به منظور پیشبینی رفتار نرخ ارز در بازار، پیشبینی عقلایی رفتار این متغیرهای اقتصاد کلان اجتنابناپذیر است.

اثر رشد اقتصادی

سمت تولید در اقتصاد بهعنوان مهمترین متغیر سیگنال شناخته میشود و از جهات مختلفی بازارها را تحت تاثیر قرار میدهد. تولید در دهههای اخیر و به ویژه سالهای گذشته نوسانات قابل توجهی را تجربه کرده است. بعد از توافق برجام که محدودیتهای مالی و تجاری برداشته شد، انتظار مثبت در بازار ایجاد شد؛ بهطوری که هم صادرات نفتی افزایش یافت و هم رشد اقتصادی به محدوده دو رقمی اعداد رسید. اما چون این رشد اقتصادی عمدتا مبتنی بر صادرات نفت بود، روند صعودی آن با شتاب قابل توجه ادامه نیافت و در سال ۱۳۹۶ نرخ رشد اقتصادی به حدود ۳ درصد رسید. با آغاز مجدد محدودیتهای تجاری و مالی، دوباره از جانب تولید، بازارها گرایش به التهاب پیدا کردهاند. از یک طرف جامعه انتظار رشد مثبت صادرات برای سالهای پیشرو را ندارد و چشمانداز عرضه بازار ارز برای آینده کاهشی است. از طرف دیگر، رشد اقتصادی انتظاری منفی برای سالهای آتی بهعنوان یک متغیر کلی سیگنال، احتمالا تقاضای سوداگری و احتیاطی ارز را افزایش میدهد؛ به ویژه اینکه در مقطع فعلی میزان استهلاک سرمایه از میزان سرمایهگذاری پیشیگرفته و حجم انباشت سرمایه که یکی از عوامل تولید در اقتصاد است روند کاهشی در پیش گرفته است. بنابراین از نقطه نظر رشد اقتصادی، انتظار میرود در ماههای پیشرو هم عرضه ارز کاهش یابد و هم تقاضای ارز افزایش یابد که برآیند آن روند صعودی دلار خواهد بود.

اثر شاخص قیمت

شاخص قیمت بهعنوان متغیر علت نرخ ارز شناسایی میشود و رشد آن منجر به رشد نرخ ارز میشود؛ در واقع رشد شاخص قیمت داخلی در مقابله با شاخص قیمت شرکای تجاری، رقابتپذیری کالاهای خارجی را تقویت میکند و تقاضا برای ارز را افزایش میدهد که نتیجه نهایی آن افزایش نرخ در بازار ارز است. تورم در دهههای اخیر هر وقت سقف نقطه به نقطه ۵۰ درصد را لمس کرده به نقطه بازگشت رسیده و روند کاهنده را در پیش گرفته است، با این حال پیشبینی میشود موج تورمی جاری از این روند تبعیت نکند و احتمال حداقل ماندگاری تورم در موج تورمی فعلی با فرض ثبات شرایط فعلی بیشتر است. دلیل ماندگاری تورم در موج فعلی را میتوان از ۲ سیگنال نقدینگی و انتظارات دریافت کرد. در بحرانهای گذشته رشد نقدینگی و انتظارات در نقطه ماکزیمم، به کمک بازار میآمدند و آرامش را تقویت میکردند. بهعنوان مثال، در بحران ابتدای دهه جاری، عاملی که رشد شاخص قیمت را به نقطه فروکش نزدیک کرد چرخش انتظارات در انتخابات سال ۱۳۹۲ بود. اما در ماههای آتی رشد نقدینگی نهتنها کاهشی پیشبینی نمیشود بلکه به نظر میرسد روند آن صعودی است. بهعلاوه، معادلات سیاسی و اقتصادی مجهول، باعث شده تا عدم قطعیت موجود در اقتصاد در اذهان عمومی تداوم یابد. بنابراین با پذیرش پایداری تورم کنونی، میتوان استدلال کرد از نقطهنظر تورم نیز آینده نرخ در بازار ارز صعودی است.

اثر نرخ سود

بازار سپرده بهعنوان یکی از بازارهای رقیب ارز برای حفظ ارزش داراییهای آحاد اقتصادی به حساب میآید. البته فرمول غلبگی در این دو بازار در دهههای اخیر همواره ثابت و ساده بوده است؛ به این صورت که در برهههای آرامش بازار سپرده سمت مسلط بود و در موقع بحرانی سمت ارز. البته تجربه نشان داده که تغییر قواعد در یک بازار شرایط بازی در بازار دیگر را نیز به کلی تغییر میدهد؛ به ویژه اگر تغییر در بازار سپرده باشد. بهعنوان مثال در شهریورماه سال ۱۳۹۶ کاهش نرخ سود سپردههای بانکی باعث هجوم سپردهگذاران به سمت بازار ارز و سایر داراییها شد. در هفتههای اخیر رئیس کل بانک مرکزی به انحای مختلف سیگنال کاهش نرخ سود سپردههای بانکی را داده است. در صورتی که نرخ سود بانکی کاهش یابد، تقاضا در بازار ارز افزایش و نرخ در این بازار مهم رو به افزایش میرود. بنابراین در مجموع میتوان گفت برآیند اثر متغیرهای اقتصاد کلان تولید، تورم و نرخ سود بانکی، اثر افزایشی یا حداقل مقاومت برابر کاهش، روی نرخ ارز خواهند بود.

۳ سناریوی آینده ارز

یکی از ابزارهای مهم برای بررسی آینده بازار دلار مقایسه روند بلندمدت نرخ دلار در بازار آزاد و نرخ دلار حقیقی است. منظور از دلار واقعی، نرخی است که با استفاده از شکاف تورم داخلی و تورم شرکای تجاری محاسبه میشود. بررسی روند دلار حقیقی و دلار بازار حاکی از مشاهده دو روند مشابه از سال ۱۳۸۱ تا سال گذشته است. روند اول از ابتدای این دوره تا انتهای سال ۱۳۹۱ و روند دوم از ابتدای سال ۱۳۹۲ تا پایان سال گذشته بوده است. از ابتدای سال ۱۳۸۱ نرخ دلار در بازار آزاد همواره کمتر از نرخ حقیقی دلار بوده است. این شکاف به تدریج افزایش یافت و در اواسط سال ۱۳۹۰ به بیشترین مقدار خود رسید. اما بحران ارزی در ابتدای دهه جاری باعث شد تا این شکاف ظرف حدود ۲۵ ماه بهطور کامل برطرف و نرخ بازار دلار در پایان بحران این دوره دقیقا با نرخ حقیقی برابر شود. این نقطه که از آن بهعنوان نقطه تخلیه اثر بحران یاد میشود بهعنوان نقطه مبدا بعدی برای تحلیلها تلقی میشود. بعد از این نقطه، دوباره روند حاکم بر بازار مانند ابتدای سال ۱۳۸۱ شروع شد و نرخ دلار واقعی از نرخ دلار در بازار آزاد پیشی گرفت. این شکاف تا نیمه دوم سال ۱۳۹۶ افزایشی بود اما از این تاریخ به بعد شکاف بهصورت جهشی برطرف شد. این شکاف در ابتدای سال ۱۳۹۷ بهطور کامل برطرف و نرخ دلار در بازار آزاد در فروردین ماه این سال با نرخ حقیقی برابر شد. اما بر خلاف بحران ارزی ابتدای دهه جاری که نقطه صفر شدن شکاف، مبدا آغاز شکاف مثبت بود، نرخ بازار آزاد در بحران فعلی از دلار واقعی پیشی گرفت. این اتفاق از سال ۱۳۸۱ به بعد کاملا بیسابقه بوده است؛ یعنی در این ۲۷ سال هیچگاه نرخ بازار آزاد از دلار حقیقی پیشی نگرفته بود. این شکاف منفی در ماههای بعدی سال گذشته تا کنون نیز ادامه یافته است. مهمترین توجیه برای وقوع این شکاف منفی را میتوان عواملی دانست که در چارچوب تحلیل تفاوت تورمها لحاظ نمیشود. هر عاملی غیر از تقاضای معاملاتی که روی نرخ ارز موثر باشد، در مدل تفاوت تورمها دیده نمیشود. از جمله این عوامل میتوان به تقاضای سوداگری و خروج سرمایه اشاره کرد. البته نکته مهم این است که مبنای محاسبه نرخ واقعی دلار استفاده از رشد شاخص قیمت است. تجربه نشان داده شاخص قیمت با وقفه حدود ۱۲ماهه از نرخ ارز روند صعودی را طی میکند. بنابراین انتظار میرود در ماههای اخیر نرخ ارز حقیقی رشد کرده و خود را به نرخ ارز بازار آزاد نزدیک کند. پس آینده بازار ارز را میتوان به ۳ سناریو تقسیم کرد.

سناریوی خوشبینانه: در قالب اولین سناریو میتوان پیشبینی کرد مانند موجهای تورمی قبلی، در ماههای آتی شاخص قیمت به نقطه توقف برسد و همینطور ریسکها در بازار از بین رود. در این سناریو انتظار میرود نرخ ارز بازار آزاد به ارز واقعی نزدیک شود.

سناریوی معتدل: در این سناریو میتوان پیشبینی کرد شاخص تورم در بازار به روند صعودی خود ادامه ندهد اما ریسکهای سیاسی موجود در بازار نیز تداوم داشته باشند. در این حالت انتظار میرود نرخ واقعی بازار روند صعودی قابل توجهی نداشته باشد اما نرخ در بازار آزاد افزایش داشته باشد. در این حالت شکاف موجود نیز افزایش مییابد.

سناریوی سوم: در چارچوب این سناریو فرض میشود هم شاخص قیمت به روند صعودی خود ادامه دهد و هم ریسکهای سیاسی و تقاضای غیرمعاملاتی در بازار افزایش یابند. اگر این دو فرض در بازار محقق شوند میتوان انتظار داشت هم نرخ ارز بازار آزاد روند صعودی داشته باشد و هم نرخ حقیقی ارز تمایل به افزایش پیدا کند و در نهایت شکاف بین این دو نرخ باقی بماند.

بررسی چشمانداز بازارها نشان میدهد آینده بازار ارز در حد قابل توجهی به تقاضای غیرمعاملاتی این دارایی مالی بستگی دارد که تا حدودی افسار آن در دستهای سیاستگذار است. به عبارت دیگر، در شرایط بحرانی سیاستگذار میتواند با اقدامات ضربتی و میانمدت تقاضای غیرمعاملاتی برای داراییها را تا حدودی مهار کند. اولین متغیر قابل کنترل سیاستگذار، نقدینگی است که پرچمدار حرکت سرمایهگذاران به سمت بازارهای مختلف است. مهار نقدینگی علاوه بر اینکه میتواند پتانسیل بازار برای ورود به بازار داراییها را کاهش دهد، از طریق انتظارات احتمال تکثیر بحران را کاهش میدهد. دومین متغیر وضعیت ساختاری بازار ارز است. در مقطع فعلی، بازارها و سامانههای مختلف بازار را غیر شفاف کرده و این خود زمینه را برای نفوذ عدم قطعیت فراهم کرده است. در همین راستا، سیاستگذار میتواند این سامانههای مهندسیشده را به یک بازار متشکل تبدیل کند تا انگیزه بازگشت ارز به بازار تقویت شود. جایگزینی رویکرد مداخله قاعدهمند به جای رویکرد صلاحدیدی دیگر نسخهای است که میتواند برای برگشت تعادل و آرامش به بازار کمک کند؛ رویکرد صلاحدیدی خود باعث تنش و ایجاد نااطمینانی بین بازارگردان و فعالان بازار میشود. بهعنوان نسخهای دیگر، لازم است سیاستگذار لنگر اسمی خود را تعیین و مشخص کند که از چه متغیرهایی مانند نرخ ارز، نرخ بهره و تورم حمایت خواهد کرد و همینطور ابزارهایش برای دستیابی به این اهداف چه خواهد بود.